PUBLICADO EL LUNES, 13 DE MAYO DE 2019 2:07 PM EDTACTUALIZADO LUN, 13 DE MAYO DE 2019 4:59 PM EDT

Patti Domm@PATTIDOMM

UNTOS CLAVE

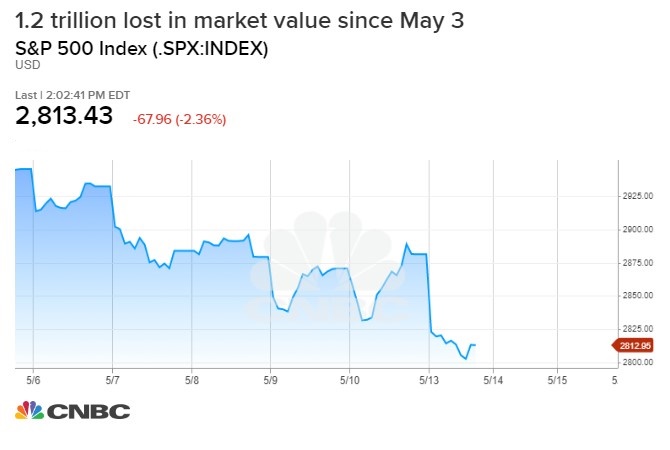

- El S&P 500 ha perdido $ 1.1 billones en valor desde el fin de semana anterior, cuando el presidente Donald Trump sorprendió a los inversionistas con tweets que amenazaban con nuevas tarifas en China.

- Luego, las negociaciones comerciales parecieron golpear públicamente un muro, y Trump y los negociadores estadounidenses dijeron que China está intentando renegociar los principales aspectos de un acuerdo.

- Ahora los estrategas esperan una mayor caída del mercado de valores, ya que los inversores evalúan el impacto de las tarifas y los movimientos de represalia en la economía global y las ganancias corporativas.

VER AHORA

Las acciones se desplomaron el lunes por temor a que la guerra comercial ahora dure más y aumente, dañando la economía global y aplastando el crecimiento de las ganancias corporativas.

Las acciones de gran capitalización, o las del S&P 500 , ahora han perdido $ 1.1 billones desde que el presidente Donald Trump sorprendió a los mercados con los tweets de fin de semana del 5 de mayo que decían que estaba pensando en aumentar los aranceles para los productos chinos.

Como China tomó represalias contra los últimos aranceles estadounidenses el lunes, el Dow y el S&P 500 cayeron más de un 2% en su peor día desde el 3 de enero. Los inversores huyeron a bonos y otras operaciones de refugio seguro, como el oro.

Los estrategas del mercado predicen más dolor para las acciones futuras, ya que los precios del mercado en una visión más amplia de la batalla comercial que parecía ser una escaramuza hace una semana. Desde su amenaza de fin de semana, el presidente Donald Trump siguió adelante con aranceles más altos para los $ 200 mil millones en productos chinos y dice que avanzará con nuevos aranceles en todas las importaciones de China, productos que suman alrededor de $ 325 mil millones más.

China tomó represalias al aumentar los aranceles de $ 60 mil millones en bienes. A partir del 1 de junio, Beijing aumentará los aranceles de más de 5,000 productos hasta un 25%. Los aranceles sobre algunos otros bienes aumentarán al 20%. Esas tarifas subirán del 10% o 5% anteriormente. Los productos afectados por las tarifas del 25% incluyen productos de origen animal y frutas y verduras congeladas. Los productos químicos se encuentran entre los bienes a ser gravados en un 20%.

“Nuestra opinión es que esto podría escalar por al menos una cuestión de semanas, si no meses, y es realmente hacer que los dos vuelvan a la mesa de negociaciones y terminar el acuerdo, probablemente va a requerir más dolor en los mercados ... Realmente el único la pregunta es si necesitamos una corrección de mercado del 5%, 10% o más grande ”, dijo Ethan Harris, director de economía global del Bank of America Merrill Lynch.

VER AHORA

El Dow , en su punto más bajo, cayó más de 700 puntos. El Dow cerró 617 puntos a 25,324, mientras que el S&P 500 perdió 69 puntos, o 2.4% a 2,811. El Nasdaq se redujo aún más, perdiendo 269 puntos o 3.4%, ya que la venta fue liderada por tecnología y otras industrias sensibles al comercio entre Estados Unidos y China. La tecnología bajó hasta un 3,7%, mientras que los industriales bajaron un 2,8%.

A medida que las acciones se agotaron, los inversionistas corrieron hacia la seguridad de Treasurys, y el rendimiento a 10 años cayó a 2.39%. Al mismo tiempo, el mercado de futuros estaba tasando un recorte de tasa de la Fed para este año y casi uno para el próximo año, según BMO.

¿Dónde está el fondo?

Julian Emanuel, director de estrategia de acciones y derivados de BTIG, dijo que el mercado podría tener más caídas, y no espera que se detenga hasta que el VIX del CBOE, una medida de las ofertas y las llamadas, suba a 30. El VIX, en general Visto como un medidor de miedo, subió un 32%, justo por encima de 21.

“Vemos un riesgo a la baja de 2775, el promedio móvil de 100 días del S&P, lo que es más importante, 2,600 es un área de soporte previo”, dijo Emanuel. Un descenso a 2.600 sería alrededor del 7%. “Tratar de elegir un nivel en el mercado es mucho más difícil. Lo que realmente queremos ver es un grado de miedo. Para nosotros, ese grado de miedo en este momento está representado por el comercio de VIX hasta 30, que creemos que ocurrirá en algún momento en el corto o mediano plazo ”.

VER AHORA

Emanuel dijo que algunos analistas de gráficos ven un potencial tope doble en el S&P, un signo negativo para las acciones, y hay divergencias no resueltas entre los índices. Por ejemplo, la pequeña capitalización Russell 2000, los transportes Dow y Dow nunca recuperaron sus máximos, ya que el S&P 500 alcanzó un máximo histórico el 3 de mayo. Desde entonces, perdió más del 5%.

El sentimiento del mercado se agrupa “cuando se combina [comercio] con la amenaza de Irán y la idea de las elecciones parlamentarias de la UE que comienzan el 23 de mayo y podrían atraer más atención a los nacionalistas de derecha, más el daño psicológico que se produjo en los máximos cuando la Fed estaba visto como un apoyo menor que el mercado cree, además de las divergencias ”.

Espera que el S&P 500 alcance los 3.000 para fin de año, pero sí ve que la Fed recorta las tasas de interés y eso ayudará a la confianza del mercado incluso antes de que actúe el banco central. La Fed, en sí misma, dice que está en espera este año, y el presidente de la Fed, Jerome Powell y otros, han indicado que la Fed no ve una razón para recortar las tasas por ahora.

‘Brinksmanship’

Muchos inversores creen que el ‘put’ de Trump evitará que el mercado caiga demasiado. El llamado “put” es la creencia de que Trump tomará medidas en el mercado de valores está cayendo demasiado.

“El problema con el puesto de Trump es que extiende la batalla”, dijo Harris. “No se puede activar la venta sin que el mercado baje, y así, irónicamente, la creencia en el Trump pone más lejos toda la batalla de la brigada. Tienes que pensar en esto como un intercambio entre los mercados y los responsables políticos de ambos lados ”.

Harris señala que la última ronda de negociaciones comerciales se produjo, justo después de que las existencias colapsaran en la última semana de diciembre.

Emanuel dijo que el mercado de acciones está reaccionando ante el temor de que la guerra comercial se extenderá lo suficiente como para causar más daños y daños a la economía, especialmente si se lanzan más tarifas o si China encuentra otras formas de dañar a las empresas estadounidenses en su territorio.

“La idea general de que usted podría esquivar la guerra comercial sin ningún efecto adverso, ya vimos los efectos adversos en el cuarto trimestre del año pasado en el mercado de valores”, dijo Emanuel. “Desde nuestro punto de vista, en realidad ha sido un efecto adverso en el primer trimestre de 2019 con esta caída masiva en los rendimientos en los EE. UU. Como resultado de la debilidad global en el mercado de bonos que refuerza la mentalidad desinflacionaria de la Fed”.

Durante el fin de semana, Trump continuó tuiteando sobre China, culpándolo por el colapso que retrasó el acuerdo que se esperaba este mes.

Harris dijo que Trump y el presidente de China, Xi Jinping, sin duda, se sienten envalentonados para continuar la guerra debido a la mejora de las economías y las ganancias del mercado de valores desde el comienzo del año.

“Probablemente ya está reduciendo algunas décimas del crecimiento de Estados Unidos. No hemos decidido hasta dónde llegará esto. Claramente, el riesgo a la baja solo aumentó significativamente, incluso sin la siguiente ronda ”, dijo. Harris dijo que aún son posibles dos grandes rondas de aranceles: aranceles para la industria automotriz mundial y los $ 325 mil millones finales que Trump está amenazando para China.

Los economistas esperan que el impacto en la economía de China sea mayor en aproximadamente medio punto porcentual de crecimiento, y más si se establece la próxima ola de aranceles. Los economistas de Goldman Sachs dijeron que si la guerra comercial intensifica el impacto al crecimiento de Estados Unidos, podría llegar a 0,4 puntos porcentuales.

“El problema es que si deja pasar el tiempo suficiente, establecerá una secuencia de eventos en las economías globales, en términos de crear una desaceleración, que no se corregirá diciendo simplemente que las tarifas están listas”. dijo Emanuel. Dijo que también hay parte del crecimiento del 3.2% del primer trimestre que fue inflado parcialmente por una acumulación de inventarios. Dijo que podría haber un reembolso de esos inventarios en el segundo trimestre, que ya es más lento, que está por debajo del 2%. Esos inventarios se acumularon cuando parecía que se acercaba el final a la guerra comercial y se utilizarían los inventarios, dijo.

“Hay una diferencia entre hablar de cosas y poner tu firma en un contrato. Creo que, en última instancia, hay gong para ser un trato, pero requiere más de un lado a otro. La ironía aquí es que si los mercados no responden o continúan respondiendo, la guerra comercial simplemente continúa ”, dijo Harris. “Si todo está en calma por un tiempo, se acurrucarán en sus trincheras y lucharán”. Creo que requiere más venta en los mercados ”.