Escrito por Mathew Piepenberg a través de GoldSwitzerland.com,

El 28 de junio ha llegado y se ha ido, lo que significa que la tan esperada "regulación macroprudencial" de Basilea III para hacer que los llamados bancos "seguros" sean "más seguros" ha comenzado oficialmente en la Unión Europea (como lo hará el 1 de julio para los bancos estadounidenses y el 1 de enero de 2022 para los bancos del Reino Unido).

La pregunta del billón de dólares para los inversores en oro es ahora obvia: ¿qué sigue?

La respuesta corta es: el oro subirá, pero no espere una línea recta o cero malestar / volatilidad.

La respuesta más larga, sin embargo, merece un poco más de contexto, desempaquetado y llano; Así que arremangámonos y comencemos desde el principio.

¿Qué es Basilea III?

Basilea III es esencialmente una regulación bancaria largamente demorada, controvertida y acordada internacionalmente que ahora, entre otras cosas, requiere que los bancos comerciales cambien su "índice de financiamiento estable neto" para el oro mantenido como un activo de nivel 1 en su balance de 50 % a 85% para hacer que los bancos sean "más fuertes y resistentes en tiempos de crisis".

(Premisa oculta: ¿Están el BPI y sus bancos regulados preocupados por otra "crisis"?)

Traducido al inglés no bancario, por cada activo que compra un banco, tiene que asegurar un "financiamiento estable" (en contraposición al dinero de recompra, depósitos a la vista o apalancamiento excesivo) para comprar / apalancar más cosas ...

Traducido de manera aún más simple, los bancos no pueden usar tanta "transformación de vencimiento" o "desajustes de duración", es decir, apalancamiento y dinero a corto plazo para la especulación a largo plazo (arbitraje), para comprar y vender metales preciosos, entre otras cosas.

Basilea III, en esencia, exige que los bancos se involucren en préstamos a más largo plazo (en lugar de a corto plazo) y, en pocas palabras, esto hace que sea mucho más costoso para los bancos poseer oro "no asignado", ya que la mayor parte del oro que poseían en el pasado era solo papel de nivel 3 a la luna.

Volviendo a un lenguaje más banquero, Basilea III es un movimiento abierto que requiere que los bancos desaceleren (desaceleren) su comercio de oro en papel .

Esto se logra exigiendo / regulando a los bancos que clasifiquen sus tenencias reales de oro físico (barras o monedas) como activos de nivel 1 (reales / seguros) y sus tenencias de oro en papel como activos de nivel 3 (apalancados, inseguros), frente a los cuales habrá mayores reservas. ser requerido.

Traducido una vez más a la práctica real, Basilea III significa que habrá mucho menos apalancamiento bancario de, digamos, una barra de oro de 400 onzas (200: 1 en 2016, a solo 3: 1 en la actualidad) en el mercado COMEX, cuyo mercado es siendo transformado lentamente de un intercambio de especuladores apoyado por derivados (es decir, apalancado ) a un intercambio mucho más colateralizado .

¿Basilea III hace que el mundo sea más seguro para la banca honesta?

Parece algo bueno, ¿verdad? Menos margen, menos riesgo de nivel 3, activos más “estables”, más reservas, prácticas bancarias más seguras, balances bancarios más sólidos para proteger a los depositantes y, bueno, ¿quizás incluso algún descubrimiento de precios real y honesto para los metales preciosos?

Bueno ... sí y no.

Sí, las nuevas regulaciones impondrán mayores requisitos de liquidez ("Razones netas de financiación estable") a los bancos, evitando así que digan (falsamente) que tienen oro cuando en realidad todo lo que tenían era una gran cantidad de papel apalancado y más de un propietario. por el oro físico que tenían.

Pero no, esto no conducirá a que los bancos emprendan repentinamente una juerga de compras forzada (y un movimiento de precios vertiginoso) para reemplazar todo su antiguo papel de oro de nivel 3 con oro de nivel 1 físico , real y brillante para cumplir con los nuevos requisitos de reserva.

A pesar de esto, muchos han hecho algo en línea alegando que seguiría un aumento de precios tan instantáneo, pero como dijimos antes , los bancos pueden ser codiciosos, apalancados y deshonestos, pero no son estúpidos, desprotegidos o suicidas ...

Es decir, sabían que iban a llegar estos regs y no estaban en pánico histérico para cobrar nerviosamente sus centavos y de repente comprar más oro y plata de nivel 1 para cumplir con los nuevos porcentajes de regs.

Para nada.

Lo que muchos en el circuito de expertos y el universo de YouTube no recordaron a su audiencia fue que mucho antes de que los “requisitos de reserva” de Basilea III entraran en vigor, esos mismos bancos ya tenían reservas en exceso gracias a rescates anteriores (piense en 2008…).

En el sector bancario de EE. UU., Por ejemplo, los grandes ya estaban bien posicionados con más de $ 1,6 billones en reservas en exceso, pero todo lo que se necesita para cumplir con Basilea III son otros $ 400 billones.

En resumen, los bancos ni siquiera están cerca de preocuparse por una compra forzada de más oro para cumplir con los porcentajes de reserva de Basilea III; en su lugar, pueden simplemente asignar una parte de su exceso de reservas de grasa (cortesía de usted, el contribuyente y patrocinador del rescate forzoso) para cumplir con las nuevas normas.

Reorganización ("clasificación") de las tumbonas del Titanic

Pero lo que sí sabemos de Basilea III es que todo ese oro de papel no asignado en los balances anteriores de los bancos debe ser reconsiderado, reorganizado y reclasificado.

Hablando llanamente para los no banqueros (es decir, el resto de nosotros los mortales), esto significa que los bancos deben tomar algunas decisiones.

Es decir, ¿apartarán más dinero para comprar oro físico para reemplazar el oro de papel, o simplemente reducirán el tamaño y el alcance de su antiguo negocio de lingotes?

Adivina…

Como se señaló anteriormente, si esperaba que bancos como Citi Group y Morgan (JP o Stanley) convirtieran repentinamente todo su papel de oro de nivel 3 en oro físico de nivel 1 para alcanzar la cuota del 85%, piénselo de nuevo.

En cambio, se deshacen de una gran cantidad de oro de papel en lugar de provocar un aumento inmediato de los precios en el mercado físico.

En otras palabras, los bancos reducirán el tamaño y el alcance del comercio de metales preciosos, lo que aumenta el costo de otorgar préstamos a todos los participantes en el espacio del oro y la plata, desde las tiendas de monedas hasta las empresas mineras.

El comercio se endurecerá y los costos de compensación aumentarán para igualar los diferenciales de oferta y demanda más amplios a medida que el oro y la plata se vuelvan menos líquidos, lo que podría hacer que los inversores institucionales estén menos interesados en los metales preciosos por la única razón de que la liquidez será más difícil y los diferenciales más amplios.

Baste decir que los bancos siempre seguirán el camino que sea mejor para ellos y más oneroso para el oro en general y para el resto de nosotros, los pequeños (es decir, cualquiera que no sea un banco) en particular.

En resumen, espere muchos menos servicios de compensación de lingotes y, por lo tanto, costos comerciales mucho más altos de los bancos intermediarios principales.

Pero, ¿qué tiene eso que ver con la pregunta del billón de dólares, es decir, la dirección futura de los precios del oro y la plata?

Buena pregunta.

A. La toma bajista / cínica

Como dicen los comerciantes, compre el rumor y venda la noticia.

Durante los últimos tres meses, a medida que se difundían los rumores de Basilea III, el oro experimentó una gran cantidad de cobertura de cortos y subidas de precios.

Pero una vez que las llamadas "noticias" de Basilea III se acercaron a la fecha límite del 28 de junio, la venta se activó y el oro vio caídas esperadas, que deberían ser señales clásicas de compra en caída para los inversores con visión de futuro.

A corto plazo, el hecho de que los bancos estén reduciendo sus operaciones con lingotes (o reorganizando su oro no asignado / de nivel 3 y el oro de nivel 1 asignado) no es exactamente una señal alcista para el oro.

En el Reino Unido, por ejemplo, los bancos de la LBMA muy perturbados viven y respiran principalmente en la compensación y liquidación de oro y plata "en papel" no asignados, es decir, los activos de nivel 3 más afectados por Basilea III.

Como se indicó anteriormente, el reloj regulatorio del Reino Unido comienza a correr en enero, por lo que podemos esperar un estrés grave (es decir, un volumen más bajo) en el mercado LBMA que pronto estará asediado en 2022.

Para los verdaderos cínicos, es tentador simplemente ver a Basilea III como una forma inteligente para que el BPI y sus secuaces de los bancos centrales y comerciales (piense en Deutsche Bank) creen un comercio de oro más estricto diseñado para reprimir la actividad / préstamos del mercado del oro y, por lo tanto, proteger a los que de otro modo no tendrían valor. monedas fiduciarias, ya que nada asusta más a los soberanos quebrados y las monedas falsas que el aumento de los precios del oro.

Además, Basilea III crea un entorno conveniente para empujar el oro hacia abajo y así permitir a los bancos adelantar la caída y comprar más de lo mismo a precios más bajos. Tales trampas no son nada nuevo de los grandes bancos ...

Buen punto, de un cínico como yo.

Pero mantengamos lo que sabemos en tiempo real.

En particular, podemos afirmar que los operadores y operadores más pequeños en el espacio del oro están a punto de sentir un pellizco estrecho y doloroso en todo, desde la liquidez hasta los términos de los préstamos.

Por lo tanto, para las empresas más pequeñas en el sector del oro (mineras, casas de moneda, joyerías y refinerías, por ejemplo) que dependen de una liquidez (o condiciones de préstamo) barata y fácilmente disponible, muchas, como siempre, serán excluidas por los grandes actores o por los préstamos. bancos reacios a medida que se produce una mayor consolidación en este universo de operaciones y préstamos que de otro modo se reduciría.

Y en cuanto a los comerciantes de oro que esperan llegar a la entrega real de contratos de futuros con diferenciales ajustados, descubrirán rápidamente que, gracias a Basilea III, no podrán pagar / usar el apalancamiento para recibir entregas físicas, sino que tendrán para seguir renovando sus contratos a un precio mucho más alto y un margen más amplio.

¿Por qué?

Porque a diferencia de los bancos, cuyo costo de capital es cero, los comerciantes normales no recibirán una cuenta de margen de esos mismos (y recientemente regulados) bancos para pagar la entrega real.

Es por eso que los grandes bancos los bancos están en cortocircuito de oro natural: saben que la mayoría de los comerciantes no pueden demorarse en la entrega completa.

En otras palabras, el costo (así como la ampliación de los diferenciales entre oferta y demanda) de la compensación y liquidación de operaciones de metales preciosos, así como el costo de endeudamiento (y cobertura) para los mineros y refinadores en este sector aumentará considerablemente a medida que los bancos impulsen el aumento. costos a lo largo de la cadena alimentaria mientras obtienen ganancias en lo que efectivamente es su propio "arbitraje interno".

Tal contracción en los “departamentos de metales preciosos” de los bancos podría hacer que el oro sea menos atractivo para ciertas partes (espere muchos menos jugadores en el campo de la LBMA) y, por lo tanto, empujar a los metales preciosos a la baja.

B. Algo de volatilidad e inevitabilidad alcista

Sin embargo, en el lado alcista, un mercado de metales preciosos más pequeño combinado con una mayor demanda y costos de transacción más altos puede hacer que los precios suban, no bajen.

Además, el hecho de que Basilea III reclasifica físico, o asignada, el oro como un nivel de 1, de activos de riesgo cero, medios más bancos (comerciales y centrales) es probable que aumenten sus abovedados posiciones de oro y plata.

Eso es optimista.

Pero como ya se señaló, ya sean contratos a plazo en Londres o contratos de futuros en COMEX, los bancos estarán claramente menos alentados o serán menos voluminosos en el comercio de metales preciosos .

Por esta razón, yo, y muchos otros, esperamos una mayor volatilidad de precios en el oro y la plata, pero en última instancia, un descubrimiento de precios mucho mejor cuando la miríada de otros vientos de cola del oro de los que hemos escrito (es decir, inflación creciente , tasas reales negativas , préstamos del banco central garantías , la expansión de la oferta monetaria y la caída del dólar ) fuera de Basilea III hacen que la demanda de oro (y por lo tanto los precios del oro) aumenten naturalmente.

Con las normas de Basilea III en su lugar en un entorno de viento de cola tan macro para el oro, habrá mucho menos cortocircuitos de los grandes bancos que afecten los aumentos naturales de los precios de la plata y el oro en el futuro.

Esto significa descubrimiento de precios reales en contraposición a la fijación de precios artificial por parte de los grandes bancos del COMEX.

Por lo tanto, si el BPI esperaba desalentar el oro a través de Basilea III, es posible que desee tener cuidado con lo que pide, ya que es probable que su plan sea contraproducente, ya que el resto de las monedas del mundo ya están en llamas y reduciéndose a cenizas .

Poniendo todo junto

En resumen, existe una amplia gama de opiniones y posibilidades en cuanto al impacto a corto y largo plazo de Basilea III en los precios del oro y la plata.

Como se indicó anteriormente, podemos esperar una mayor volatilidad de los precios e incluso más caídas en los metales preciosos, pero a más largo plazo, el arco de la historia, el mejor descubrimiento de precios y las buenas leyes naturales de la oferta y la demanda hacen del oro un activo indiscutiblemente crítico en el futuro. .

En Matterhorn Asset Management, servimos a inversores sofisticados de metales preciosos y clientes de preservación de patrimonio , no a especuladores, comerciantes de patrones o seguidores de tendencias.

Como tal, los movimientos de precios a corto plazo sobre la base de las regulaciones que hacen titulares nunca nos restan a nosotros, ni a nuestros clientes, del reconocimiento contundente de que el sistema financiero global en general, y las monedas globales en particular, no se dirigen a ninguna parte más que a la baja.

El oro es un seguro contra un sistema que ya está en llamas.

Irónicamente, el mismo hecho de que las normas de Basilea III estén haciendo ruido hoy en día es solo una prueba más de esta dirección final.

Es decir, el temor (así como la comprensión tácita) de que el mismo sistema financiero que el BPI y otros han administrado mal durante años se encuentra ahora en niveles de riesgo nunca antes vistos en la historia explica precisamente lo que impulsó la llegada de Basilea III hoy después de tantos Ayer comienza en falso .

En otras palabras, los mismos arquitectos de la crisis financiera global (un desastre de deuda global sin precedentes junto con una megaburbuja de activos de riesgo) están preocupados por la catástrofe que ellos mismos crearon y que ya no pueden atribuir al COVID (fiasco).

A diferencia de esos "expertos bancarios", nosotros en Zurich siempre hemos jugado el juego largo, no el green.

Independientemente de si Basilea III trae caos a corto plazo o calma a los mercados del oro, no tenemos ninguna duda de que los únicos activos para traer la calma individual a tal caos global en este entorno financiero quebrado son los mismos activos que los grandes están haciendo actualmente. mejor "regular", a saber: oro y plata.

Irónicamente, y a pesar incluso del intento de Basilea III de hacer del oro asignado una prioridad libre de riesgo sobre el oro en papel no asignado en sus propios balances, también sabemos, y lo hemos sabido durante décadas, que incluso el oro "asignado" en poder de sus clientes bancarios es no de hecho propiedad de los clientes, sino de los propios bancos.

Es por eso que almacenamos los metales preciosos totalmente asegurados de nuestros clientes fuera de este sistema bancario fracturado y regulado con tiritas en bóvedas seguras donde el oro se guarda y se marca con los nombres de los clientes , no con los nuestros.

Por desgracia: cero riesgo de contraparte, 100% de propiedad.

Dicho de otra manera, hemos estado pensando muy por delante de los banqueros y sus reguladores durante años.

En medio de todo este ruido hay simples indicadores.

Sabíamos que el oro físico era un "activo seguro" mucho antes de que Basilea III lo hiciera oficial de nivel 1; también sabíamos, como muchos otros inversores sofisticados, que el oro físico "sin rendimiento" era un activo muy superior a los bonos soberanos de rendimiento negativo (es decir, "riesgo sin rendimiento") ...

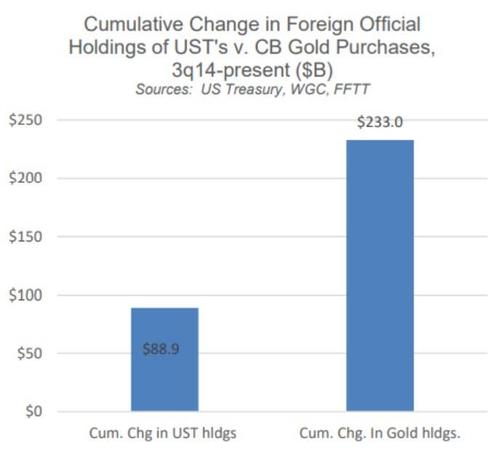

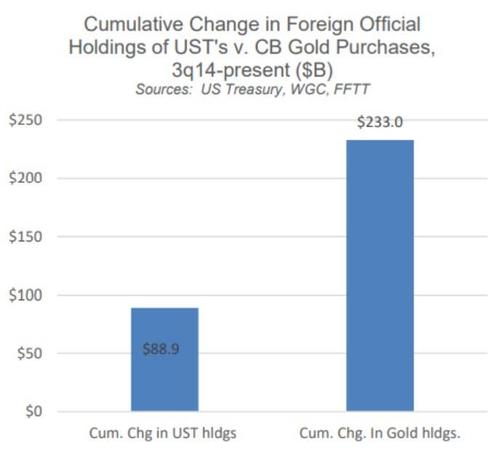

Demonios, incluso los propios bancos centrales no pueden negar esto, razón por la cual han estado comprando más oro que bonos del Tesoro.

En resumen, lo que hacen los bancos y lo que dicen son cosas muy distintas. Basilea III es solo otro intento de hacer que lo inseguro parezca seguro, mientras que nosotros hemos estado seguros (y más preparados) todo el tiempo.

Para los inversores serios en metales preciosos que buscan preservación de la riqueza genuina y seguros de divisas administrados por el líder mundial en oro y plata de primera clase almacenados en la bóveda más segura del mundo, somos una opción mucho mejor que los bancos.