Tal como están creadas actualmente, las criptodivisas sirven para mostrar lo que no funcionará como moneda digital, pero al mismo tiempo, los principales bancos centrales tienen la intención de crear un reemplazo que funcione.Por naturaleza, los tecnócratas utilizarán la tecnología para resolver todos sus problemas, y una economía global sin efectivo obviamente pide algún tipo de moneda digital que sea aceptada por todos.

BIS Blasts Cryptos en un informe especial - "Más allá del bombo"

El BPI lanza cryptos sobre problemas de escalado, energía y confianza. El BIS es correcto. Cryptos son fatalmente defectuosos como dinero.

Un informe del Banco de Pagos Internacionales ( BIS ) examina las criptomonedas en profundidad. El estudio, llamado "Looking Beyond the Hype", investiga si las criptomonedas podrían desempeñar algún papel como dinero.

Bloomberg, Reuters y la guía de intercambio de Bitcoin tienen artículos sobre el informe, pero ninguno se molestó en vincularlo.

Después de excavar un poco, descubrí que el informe criptográfico forma parte de un próximo informe anual de BIS. El BIS pre-publicó el informe crypto de hoy (como el capítulo 5).

Aquí hay un enlace a la página que contiene una descarga para dos capítulos BIS pre-publicados, uno de ellos está en cryptos. Proporciono algunos recortes a continuación.

Nota: Empiezo con unos largos recortes que explican en detalle cómo funciona la cadena de bloques.

Cryptocurrencies - Mirando más allá del bombo

La flor del dinero: una taxonomía del dinero

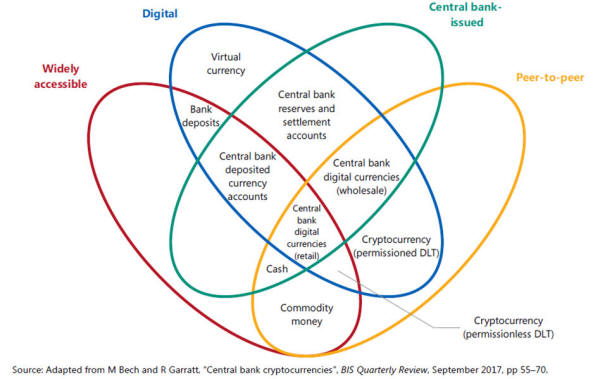

La flor del dinero distingue cuatro propiedades clave del dinero:

el emisor, la forma, el grado de accesibilidad y el mecanismo de transferencia de pagos.

El emisor puede ser un banco central, un banco o nadie, como fue el caso cuando el dinero tomaba la forma de una mercancía.

Su forma puede ser física, por ejemplo, una moneda metálica o un billete de papel, o digital. Puede ser ampliamente accesible, al igual que los depósitos de bancos comerciales, o de manera restringida, como las reservas del banco central.

Una última propiedad se refiere al mecanismo de transferencia, que puede ser de igual a igual, o a través de un intermediario central, como para los depósitos.

El dinero generalmente se basa en una de las dos tecnologías básicas: los denominados "tokens" o cuentas.

El dinero basado en tokens, por ejemplo, billetes de banco o monedas físicas, puede intercambiarse en configuraciones de igual a igual, pero dicho intercambio depende críticamente de la capacidad del beneficiario de verificar la validez del objeto de pago: con efectivo, la preocupación es la falsificación.

Por el contrario, los sistemas basados en el dinero de la cuenta dependen fundamentalmente de la capacidad de verificar la identidad del titular de la cuenta.

Las criptomonedas: la promesa elusiva de la confianza descentralizada

En términos de la taxonomía de las flores del dinero, las criptomonedas combinan tres características clave.

Primero, son digitales, aspiran a ser un medio de pago conveniente y se basan en la criptografía para evitar falsificaciones y transacciones fraudulentas.

En segundo lugar, aunque se crean de manera privada, no son responsabilidad de nadie, es decir, no pueden ser canjeados, y su valor se deriva únicamente de la expectativa de que continuarán siendo aceptados por otros. Esto los hace parecidos a un dinero de mercancía (aunque sin ningún valor intrínseco en uso).

Y, por último, permiten el intercambio digital peer-to-peer.

El desafío tecnológico en el intercambio digital peer-to-peer es el llamado "problema de doble gasto". Cualquier forma de dinero digital es fácilmente replicable y, por lo tanto, se puede gastar fraudulentamente más de una vez.

El desafío tecnológico en el intercambio digital peer-to-peer es el llamado "problema de doble gasto". Cualquier forma de dinero digital es fácilmente replicable y, por lo tanto, se puede gastar fraudulentamente más de una vez.

La información digital puede reproducirse más fácilmente que los billetes físicos. Para el dinero digital, resolver el problema del doble gasto requiere, como mínimo, que alguien mantenga un registro de todas las transacciones.

Antes de las criptomonedas, la única solución era hacer que un agente centralizado lo hiciera y verificar todas las transacciones.

Las criptomonedas superan el problema del doble gasto a través de un registro descentralizado a través de lo que se conoce como un libro mayor distribuido. El libro mayor se puede considerar como un archivo (piense en una hoja de cálculo de Microsoft Excel) que comienza con una distribución inicial de criptomonedas y registra el historial de todas las transacciones posteriores.

Las criptomonedas superan el problema del doble gasto a través de un registro descentralizado a través de lo que se conoce como un libro mayor distribuido. El libro mayor se puede considerar como un archivo (piense en una hoja de cálculo de Microsoft Excel) que comienza con una distribución inicial de criptomonedas y registra el historial de todas las transacciones posteriores.

Cada usuario almacena una copia actualizada de todo el libro (esto es lo que lo hace "distribuido").

Con un libro mayor distribuido, el intercambio de dinero digital punto a punto es factible: cada usuario puede verificar directamente en su copia del libro mayor si se realizó una transferencia y si no hubo intento de gastar dos veces.

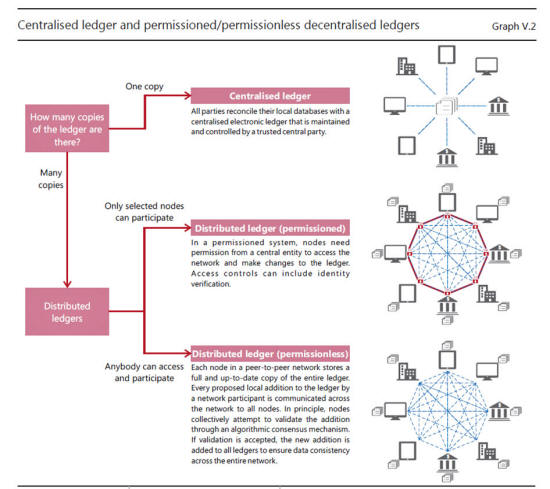

Si bien todas las criptomonedas dependen de un libro mayor distribuido, difieren en términos de cómo se actualiza el libro mayor. Se pueden distinguir dos clases amplias, con diferencias sustanciales en su configuración operacional (Gráfico V.2 a continuación).

Si bien todas las criptomonedas dependen de un libro mayor distribuido, difieren en términos de cómo se actualiza el libro mayor. Se pueden distinguir dos clases amplias, con diferencias sustanciales en su configuración operacional (Gráfico V.2 a continuación).

Mientras que las criptomonedas basadas en sistemas autorizados difieren del dinero convencional en términos de cómo se almacenan los registros de transacciones (descentralizados versus centralizados), comparten con él la confianza en instituciones específicas como la fuente de confianza final.

En una desviación mucho más radical de la configuración predominante basada en instituciones, una segunda clase de criptomonedas promete generar confianza en un entorno completamente descentralizado utilizando DLT "sin permiso".

Las transacciones de registro del libro mayor solo se pueden cambiar por consenso de los participantes en la moneda: mientras que cualquier persona puede participar, nadie tiene una clave especial para cambiar el libro mayor.

El concepto de criptomonedas sin permiso fue presentado para el caso de Bitcoin en un libro blanco por un programador anónimo (o grupo de programadores) bajo el seudónimo de Satoshi Nakamoto , quien propuso una moneda basada en un tipo específico de libro distribuido, el "blockchain" .

El blockchain es un ledger distribuido que se actualiza en grupos de transacciones llamadas bloques. Los bloques se encadenan secuencialmente mediante el uso de criptografía para formar la forma de la cadena de bloques.

Este concepto se ha adaptado a innumerables otras criptomonedas.

Detrás de esta configuración, la característica clave de estas criptomonedas es la implementación de un conjunto de reglas (el protocolo) que apuntan a alinear los incentivos de todos los participantes a fin de crear una tecnología de pago confiable sin un agente de confianza central.

Primero, las reglas implican un costo para actualizar el libro mayor. En la mayoría de los casos, este costo se produce porque la actualización requiere una "prueba de trabajo".

Detrás de esta configuración, la característica clave de estas criptomonedas es la implementación de un conjunto de reglas (el protocolo) que apuntan a alinear los incentivos de todos los participantes a fin de crear una tecnología de pago confiable sin un agente de confianza central.

Primero, las reglas implican un costo para actualizar el libro mayor. En la mayoría de los casos, este costo se produce porque la actualización requiere una "prueba de trabajo".

Esta es la evidencia matemática de que se ha realizado una cierta cantidad de trabajo computacional, lo que a su vez requiere costosos equipos y el uso de electricidad. Dado que el proceso de prueba de trabajo puede compararse con la extracción de números raros a través de cálculos laboriosos, a menudo se lo conoce como minería.

A cambio de sus esfuerzos, los mineros reciben honorarios de los usuarios y, si así lo especifica el protocolo, criptomonedas recién acuñadas.

Segundo, todos los mineros y usuarios de una criptomoneda verifican todas las actualizaciones del libro mayor, lo que induce a los mineros a incluir solo transacciones válidas. Las transacciones válidas deben ser iniciadas por los propietarios de los fondos y no deben tratarse de un doble gasto.

Segundo, todos los mineros y usuarios de una criptomoneda verifican todas las actualizaciones del libro mayor, lo que induce a los mineros a incluir solo transacciones válidas. Las transacciones válidas deben ser iniciadas por los propietarios de los fondos y no deben tratarse de un doble gasto.

Si una actualización del libro mayor incluye una transacción no válida, la red la rechaza y las recompensas del minero se anulan.

La verificación de todas las nuevas actualizaciones del libro mayor por parte de la red de mineros y usuarios es por lo tanto esencial para incentivar a los mineros a agregar solo transacciones válidas.

[Problemas] - Evaluación de las limitaciones económicas de las criptomonedas sin permiso Las

criptomonedas como la de Bitcoin prometen ofrecer no solo un medio de pago conveniente basado en tecnología digital, sino también un nuevo modelo de confianza.

Sin embargo, cumplir su promesa depende de una serie de suposiciones:

que los mineros honestos controlan la gran mayoría de la potencia informática, que los usuarios verifican el historial de todas las transacciones y que el suministro de la moneda está predeterminado por un protocolo.

Comprender estos supuestos es importante, ya que dan lugar a dos preguntas básicas sobre la utilidad de las criptomonedas.

En primer lugar, ¿esta forma engorrosa de tratar de lograr el óxido se produce a expensas de la eficiencia? En segundo lugar, ¿puedes confiar en que siempre se logrará?

Como lo implica la primera pregunta, una limitación potencial clave en términos de eficiencia es el enorme costo de generar confianza descentralizada.

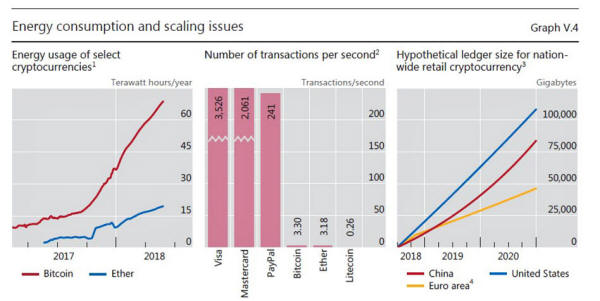

En el momento de escribir este informe, el uso total de electricidad de la minería de bitcoin era igual al de las economías medianas como Suiza, y otras criptomonedas también usan suficiente electricidad (Gráfico V.4 a continuación, panel izquierdo).

Como lo implica la primera pregunta, una limitación potencial clave en términos de eficiencia es el enorme costo de generar confianza descentralizada.

En el momento de escribir este informe, el uso total de electricidad de la minería de bitcoin era igual al de las economías medianas como Suiza, y otras criptomonedas también usan suficiente electricidad (Gráfico V.4 a continuación, panel izquierdo).

En términos simples, la búsqueda de la confianza descentralizada se ha convertido rápidamente en un desastre ambiental. [Comentario de Mish: El gráfico de adelanto]

Pero los problemas económicos subyacentes van mucho más allá del problema energético. Se relacionan con la propiedad de la firma del dinero: promover "externalidades de red" entre los usuarios y, por lo tanto, servir como un dispositivo de coordinación para la actividad económica.

Pero los problemas económicos subyacentes van mucho más allá del problema energético. Se relacionan con la propiedad de la firma del dinero: promover "externalidades de red" entre los usuarios y, por lo tanto, servir como un dispositivo de coordinación para la actividad económica.

Las deficiencias de las criptomonedas a este respecto se encuentran en tres áreas:

escalabilidad, estabilidad de valor y confianza en la finalidad de los pagos.

Primero, las criptomonedas simplemente no se escalan como los dineros soberanos.

En el nivel más básico, para estar a la altura de su promesa de criptomonedas de confianza descentralizada, todos y cada uno de los usuarios deben descargar y verificar el historial de todas las transacciones realizadas, incluido el monto pagado, el pagador, el beneficiario y otros detalles.

Con cada transacción agregando unos cientos de bytes, el libro mayor crece sustancialmente con el tiempo. Por ejemplo, en el momento de escribir este artículo, la cadena de bloques de Bitcoin crecía a unos 50 GB por año y era de aproximadamente 170 GB.

Por lo tanto, para mantener el tamaño del libro mayor y el tiempo necesario para verificar todas las transacciones (que aumentan con el tamaño del bloque), las criptomonedas tienen límites estrictos en el rendimiento de las transacciones (Gráfico V.4, panel central).

Un experimento mental ilustra la insuficiencia de las criptomonedas como medio de pago cotidiano (Gráfico V.4, panel derecho).

Un experimento mental ilustra la insuficiencia de las criptomonedas como medio de pago cotidiano (Gráfico V.4, panel derecho).

Para procesar el número de transacciones minoristas digitales actualmente manejadas por los sistemas de pago minoristas nacionales seleccionados, incluso bajo suposiciones optimistas, el tamaño del libro mayor se incrementaría mucho más allá de la capacidad de almacenamiento de un teléfono inteligente típico en cuestión de días, más allá de un típico personal computadora en cuestión de semanas y más allá de la de los servidores en cuestión de meses.

Pero el problema va mucho más allá de la capacidad de almacenamiento, y se extiende a la capacidad de procesamiento: solo las supercomputadoras podrían mantenerse al día con la verificación de las transacciones entrantes.

Los volúmenes de comunicación asociados podrían hacer que Internet se detuviera, ya que millones de usuarios intercambiaron archivos en un orden de magnitud de un terabyte.

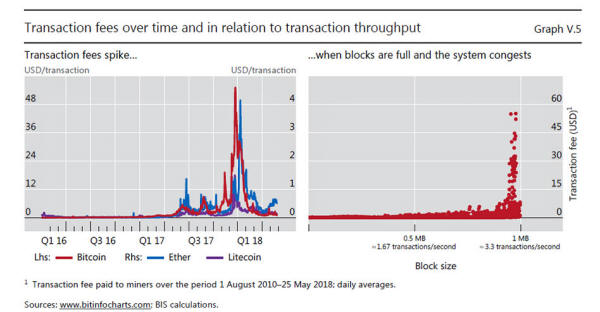

Otro aspecto del problema de escalabilidad es que la actualización del libro mayor está sujeta a congestión. Por ejemplo, en las criptomonedas basadas en blockchain, con el fin de limitar el número de transacciones agregadas al ledger en cualquier punto dado en el tiempo, los nuevos bloques solo pueden agregarse a intervalos preestablecidos.

Otro aspecto del problema de escalabilidad es que la actualización del libro mayor está sujeta a congestión. Por ejemplo, en las criptomonedas basadas en blockchain, con el fin de limitar el número de transacciones agregadas al ledger en cualquier punto dado en el tiempo, los nuevos bloques solo pueden agregarse a intervalos preestablecidos.

Una vez que el número de transacciones entrantes es tal que los bloques recién agregados ya están en el tamaño máximo permitido por el protocolo, el sistema se congestiona y muchas transacciones entran en una cola.

Con la capacidad limitada, las tarifas aumentan cada vez que la demanda de transacciones alcanza el límite de capacidad (Gráfico V.5 a continuación).

Y las transacciones a veces han permanecido en cola durante varias horas, interrumpiendo el proceso de pago. Esto limita la utilidad de las criptomonedas para las transacciones diarias, como pagar un café o una tarifa de conferencia, sin mencionar los pagos al por mayor.

Por lo tanto, cuanto más personas usan una criptomoneda, más engorrosos se vuelven los pagos. Esto niega una propiedad esencial del dinero actual: cuanta más gente lo use, más fuerte será el incentivo para usarlo.

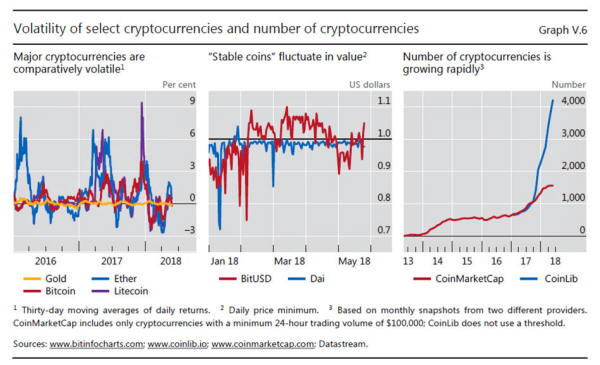

El segundo problema clave con las criptomonedas es su valor inestable (Gráfico V.6 a continuación).

Esto surge de la ausencia de un emisor central con el mandato de garantizar la estabilidad de la moneda. Los bancos centrales bien administrados logran estabilizar el valor interno de su moneda soberana ajustando la oferta de los medios de pago de acuerdo con la demanda de transacciones.

Lo hacen a alta frecuencia, especialmente durante los momentos de tensión en el mercado, sino también en tiempos normales.

El tercer problema se refiere a la frágil base de la confianza en las criptomonedas.

Esto se relaciona con la incertidumbre sobre la finalidad de los pagos individuales, así como la confianza en el valor de las criptomonedas individuales.

En los sistemas de pago convencionales, una vez que un pago individual se abre paso a través del sistema de pago nacional y, en última instancia, a través de los libros del banco central, no puede revocarse.

Por el contrario, las criptomonedas sin permiso no pueden garantizar la finalidad de los pagos individuales.

Una razón es que, aunque los usuarios pueden verificar que se incluye una transacción específica en un libro mayor, sin su conocimiento pueden existir versiones rivales del libro mayor.

Esto puede dar como resultado reversiones de transacciones, por ejemplo, cuando dos mineros actualizan el libro mayor casi al mismo tiempo. Como solo una de las dos actualizaciones puede sobrevivir, la finalidad de los pagos realizados en cada versión del libro mayor es probabilística.

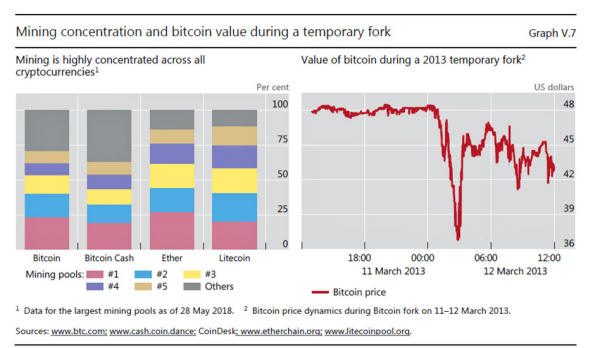

La falta de finalidad de pago se ve agravada por el hecho de que las criptomonedas pueden ser manipuladas por mineros que controlan una potencia informática considerable, una posibilidad real dada la concentración de la minería en muchas criptomonedas (Gráfico V.7 a continuación, panel izquierdo).

La falta de finalidad de pago se ve agravada por el hecho de que las criptomonedas pueden ser manipuladas por mineros que controlan una potencia informática considerable, una posibilidad real dada la concentración de la minería en muchas criptomonedas (Gráfico V.7 a continuación, panel izquierdo).

No se puede decir si un ataque estratégico está en curso porque un atacante revelaría el libro mayor (falsificado) solo una vez que estuvieran seguros de su éxito.

Esto implica que la finalidad siempre será incierta. Para las criptomonedas, cada actualización del libro mayor incluye una prueba de trabajo adicional que un atacante debería reproducir.

Sin embargo, aunque la probabilidad de que un pago sea definitivo aumenta con el número de actualizaciones contables posteriores, nunca llega al 100%.

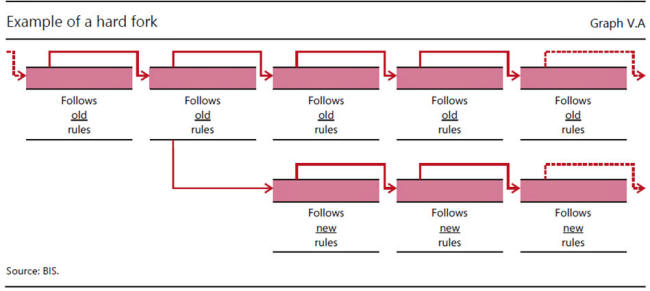

No solo es incierta la confianza en los pagos individuales, sino que el sustento de la confianza en cada criptomoneda también es frágil. Esto se debe a "bifurcación". Este es un proceso mediante el cual un subconjunto de titulares de criptomonedas se coordina al usar una nueva versión del libro mayor y el protocolo, mientras que otros se apegan al original.

No solo es incierta la confianza en los pagos individuales, sino que el sustento de la confianza en cada criptomoneda también es frágil. Esto se debe a "bifurcación". Este es un proceso mediante el cual un subconjunto de titulares de criptomonedas se coordina al usar una nueva versión del libro mayor y el protocolo, mientras que otros se apegan al original.

De esta forma, una criptomoneda puede dividirse en dos subredes de usuarios.

Si bien hay muchos ejemplos recientes, un episodio del 11 de marzo de 2013 es notable porque, contrariamente a la idea de lograr la confianza por medios descentralizados, fue deshecho por la coordinación centralizada de los mineros.

Ese día, una actualización de software errónea generó incompatibilidades entre una parte de la red de Bitcoin en el protocolo heredado y otra parte de minería utilizando una actualizada.

Durante varias horas, crecieron dos blockchains separados; una vez que se difundió la noticia de esta horquilla, el precio del bitcoin se desplomó en casi un tercio (Gráfico V.7, panel derecho). La horquilla finalmente se redujo gracias a un esfuerzo coordinado en el que los mineros se apartaron temporalmente del protocolo e ignoraron la cadena más larga.

Pero muchas transacciones se anularon horas después de que los usuarios las consideraran definitivas.

Este episodio muestra cuán fácilmente se pueden dividir las criptomonedas, lo que genera importantes pérdidas de valoración.

Un aspecto aún más preocupante que subyace a tales episodios es que la bifurcación solo puede ser sintomática de una deficiencia fundamental:

la fragilidad del consenso descentralizado involucrado en la actualización del libro mayor y, con ello, del fideicomiso subyacente en la criptomoneda.

Análisis teórico (Gráfico VA abajo) sugiere que la coordinación sobre cómo el libro se actualiza podría romperse en cualquier momento, lo que resulta en una pérdida completa de valor.

Los episodios frecuentes de bifurcación pueden ser sintomáticos de un problema inherente a la forma en que se forma el consenso en la red descentralizada de mineros de una criptomoneda.

El problema económico subyacente es que este consenso descentralizado no es único. La regla para seguir a la cadena más larga incentiva a los mineros a seguir la mayoría de la computación, pero no marca de manera exclusiva el camino de la mayoría en sí misma.

Por ejemplo, si un minero cree que la última actualización del libro mayor será ignorada por el resto de la red de mineros, será óptimo que el minero también ignore esta última actualización.

Y si la mayoría de los mineros coordinan al ignorar una actualización, esto de hecho se convierte en un nuevo equilibrio.

De esta forma, pueden surgir equilibrios aleatorios, y de hecho han surgido con frecuencia, como lo indican el bifurcamiento y la existencia de miles de bloques "huérfanos" (Bitcoin) o "tíos" (Ethereum) que se han anulado retroactivamente.

Las preocupaciones adicionales con respecto a la solidez de la actualización descentralizada del blockchain se relacionan con los incentivos de los mineros para bifurcar estratégicamente cada vez que el bloque agregado por un minero diferente incluye altas comisiones de transacción que pueden desviarse anulando el bloque en cuestión mediante un tenedor.

Más allá de la burbuja: hacer uso de la tecnología de contabilidad distribuida

Mientras que las criptomonedas no funcionan como dinero, la tecnología subyacente puede ser prometedora en otros campos. Un ejemplo notable es en los servicios de pagos transfronterizos de bajo volumen.

Para estar seguro, tales soluciones de pago son fundamentalmente diferentes de las criptomonedas.

Un ejemplo reciente sin fines de lucro es el caso del sistema Building Blocks basado en blockchain del Programa Mundial de Alimentos, que se encarga de los pagos por la ayuda alimentaria que sirve a los refugiados sirios en Jordania.

La unidad de cuenta y el último medio de pago en Building Blocks es la moneda soberana, por lo que es un sistema de "criptopago", pero no una criptomoneda.

También está controlado de forma centralizada por el Programa Mundial de Alimentos, y por una buena razón: un experimento inicial basado en el protocolo sin permiso deEthereum resultó en transacciones lentas y costosas.

El sistema fue posteriormente rediseñado para ejecutarse en una versión autorizada del protocolo Ethereum. Con este cambio, se logró una reducción de los costos de transacción de alrededor del 98% en relación con las alternativas basadas en bancos.

Comentarios de Mish

Un fuerte desacuerdo con BIS

Estoy totalmente en desacuerdo con un aspecto del informe.

El BIS dice:

"Los bancos centrales independientes han logrado en gran medida el objetivo de salvaguardar los intereses económicos y políticos de la sociedad en una moneda estable".

No hay estabilidad de precios. Y los bancos centrales tienen la culpa.

Puede haber cierta confianza en los bancos centrales, pero esa confianza está fuera de lugar.

La ironía en el estudio BIS es que las criptomonedas surgieron en primer lugar debido a la incapacidad de los bancos centrales para producir una moneda estable.

Por desgracia, el diseño de criptomonedas que vemos hoy es fatalmente defectuoso. No es una solución monetaria. Tal como fue diseñado, el único uso real para el conjunto actual de criptos es la especulación.

Sin embargo, la tecnología sobrevivirá y prosperará en diversas aplicaciones ...

La ironía en el estudio BIS es que las criptomonedas surgieron en primer lugar debido a la incapacidad de los bancos centrales para producir una moneda estable.

Por desgracia, el diseño de criptomonedas que vemos hoy es fatalmente defectuoso. No es una solución monetaria. Tal como fue diseñado, el único uso real para el conjunto actual de criptos es la especulación.

Sin embargo, la tecnología sobrevivirá y prosperará en diversas aplicaciones ...