La semana pasada, observamos por primera vez que algo inesperado ha estado ocurriendo en los mercados de financiamiento de la noche a la mañana: desde el 20 de marzo, la tasa de los Fondos Efectivos de la Fed ha estado operando por encima del IOER. Esto fue inesperado por la sencilla razón de que no se supone que ocurra por definición.

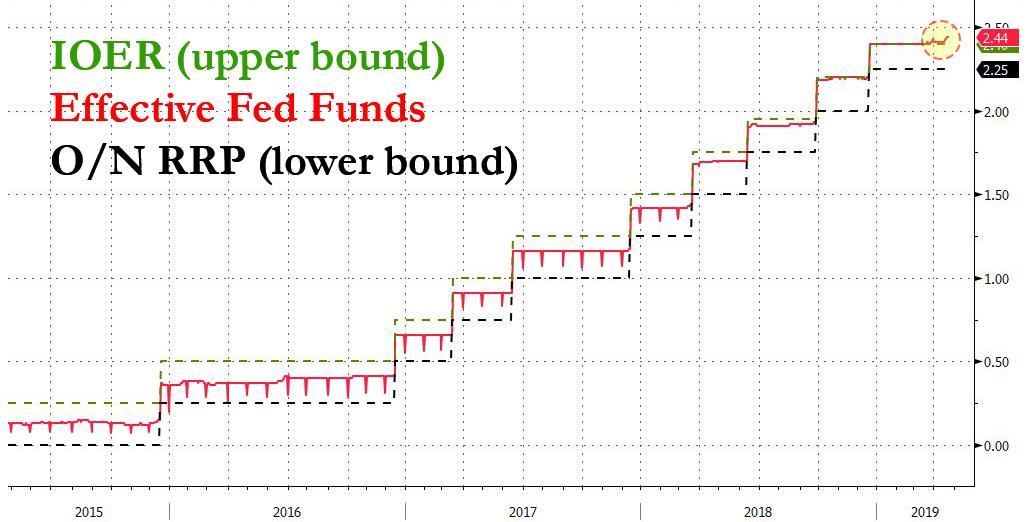

Como recordatorio, desde la crisis financiera, para impulsar la tasa efectiva de los fondos federales por encima de cero en un momento de billones de reservas en exceso, la Fed se vio obligada a crear un sistema de corredor para la tasa de fondos federales que se consolidó en la parte inferior. y máximo por dos tasas específicas controladas por la Reserva Federal: el "piso" del corredor fue la tasa de recompra inversa (ON-RRP) durante la noche, que generalmente coincide con el límite inferior de la tasa de los fondos federales, mientras que en la parte superior, la tasa efectiva de los fondos federales está sujeto a la tasa que paga la Reserva Federal por el exceso de reservas (IOER), es decir, el "techo" del corredor.O al menos esa es la teoría. En la práctica, la FF efectiva tiende a divergir ocasionalmente de este corredor, y cuando lo hace, provoca temores de que la Fed esté perdiendo el control sobre el instrumento más importante disponible: el precio del dinero, que se establece a través de la tasa de los fondos federales. . Y desde el 20 de marzo, este temor está al frente y al centro porque, como se muestra en el cuadro a continuación, a partir del 20 de marzo, la tasa efectiva de los Fondos de la Fed subió por encima de la IOER solo en 1 punto básico, y luego, el viernes pasado se disparó hasta 4 pb por encima de IOER.

Para explicar este extraño fenómeno en el que la FEP ha estado operando muy por encima de la IOER en desafío a toda la ortodoxia monetaria de la Reserva Federal, presentamos varias explicaciones posibles , incluyendo que i) salidas del mercado monetario en torno a la fecha límite de impuestos del 15 de abril y la elevada reposición de GC tarifas ii) la continua disminución en el exceso de reservas, y lo más siniestramente iii) otra escasez aguda de dólares que se está desarrollando en todo el sistema bancario de los Estados Unidos.

Un día después, PrismFP abordó este tema y elaboró el tercer punto, y el más notable, al concluir que " ha habido un problema de escasez / financiamiento de dólares que se está gestando bajo nuestra nariz durante meses; "notando que el DXY está saliendo más alto . En otras palabras, con FHLB vendiendo menos FF, los participantes se ven obligados a pagar una tasa más alta para encontrar fondos, y eso lleva las diferencias de tasas hacia el dólar". Algunas otras observaciones notables de su última nota que presentamos la semana pasada :

La siguiente pregunta es ¿cuál será la función de reacción de la Reserva Federal? Tiene que haber un poco de mano retorciéndose dentro de 33 Liberty Street en estos días. La especulación que se está gestando en el mercado es que la Fed podría reducir la tasa de IOER en un esfuerzo por reducir también la tasa de FF, algo que la Fed ha indicado que podría hacer previamente (minutos de noviembre).Ahora esto simplemente sería un "ajuste técnico" en la mente de los funcionarios de la Fed, pero en realidad la señalización aquí es importante . ¿El mercado, que ve que se está desarrollando este problema de escasez de financiamiento / escasez del Dólar, realmente tomará esto solo como un ajuste puntual? ¿O va a suponer el mercado que este pequeño recorte sería el primero en el ciclo de recorte de tasas de la Fed?

Now it's the turn of everyone's JPMorgan contrarian, Nick Panigirtzoglou - the author of the popular "Flows and Liquidity" report, and a lone skeptical voice amid an otherwise permabullish landscape dominated by Marko Kolanovic - to warn that despite some $1.4 trillion in excess reserves sloshing around, "the liquidity conditions in the US banking system are perhaps close to decade lows" which in turn is manifesting itself in the breakout of the effective Fed Funds rate above the IOER, which as Morgan Stanley suggested last week, the Fed may have no choice but to cut by another 5 bps at the next Fed meeting just to "normalize" the fed funds rate and restore some temporary control to the most important interest rate in the world.

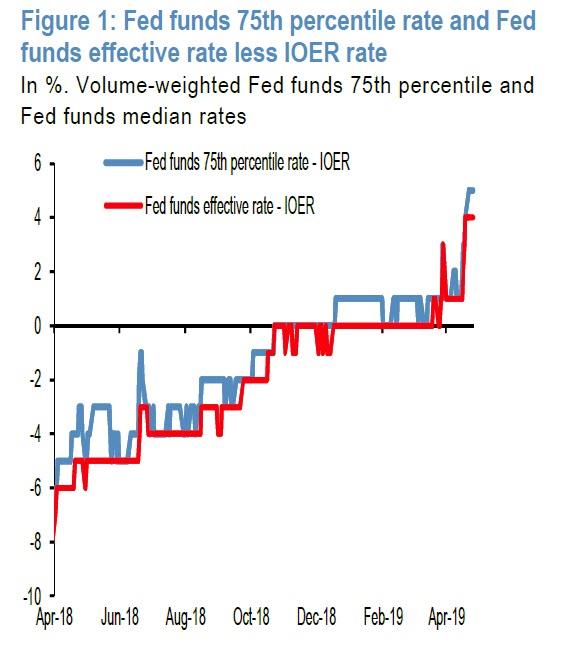

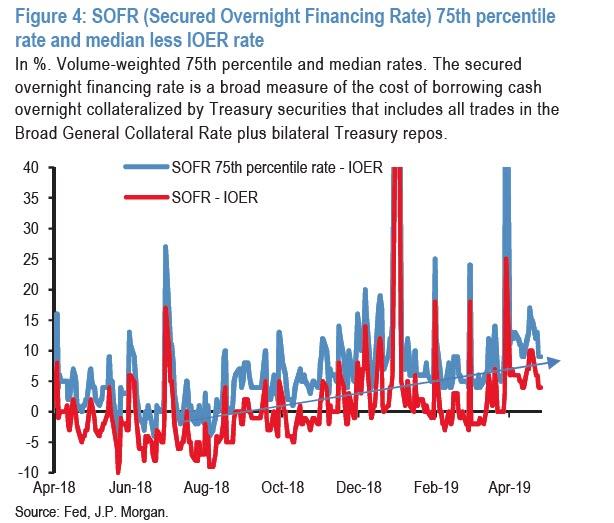

En su última nota semanal, el estratega de flujos de JPM resume lo que dijimos anteriormente, señalando que "los efectos de liquidez del balance de la Reserva Federal reaparecieron durante la última semana después de un aumento en las tasas interbancarias a un día. Mientras que un aumento anterior tanto en la mediana como en el volumen 75 los percentiles ponderados de la tasa de los fondos de la Reserva Federal a 3 pb por encima de la tasa de interés de las reservas de exceso (IOER) en torno al final del trimestre se recuperaron rápidamente, estas tasas se dispararon nuevamente durante la última semana a 4 pb y 5 pb por encima de la IOER, lo que generó un movimiento más persistente y preocupante . "

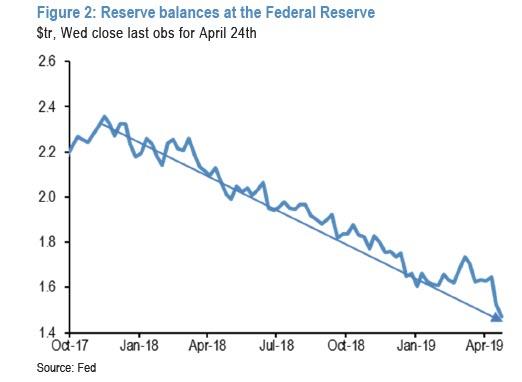

Como explica Panigirtzoglou, haciéndose eco de las observaciones tanto de BofA como de Barclays, este aumento en las tasas interbancarias en abril estuvo acompañado por una caída en los saldos de reserva mantenidos por los bancos en la Reserva Federal, es decir, la excusa del "día de impuestos". Las recaudaciones de impuestos de abril aumentaron la Cuenta General del Tesoro de los Estados Unidos en la Reserva Federal en $ 124 mil millones en la semana que terminó el 17 de abril y en otros $ 30 mil millones en la semana que terminó el 24 de abril . La imagen reflejada de eso fue que los saldos de reserva en la Reserva Federal disminuyeron drásticamente en $ 160 mil millones en abril a menos de $ 1.5tr.

Sin embargo, a pesar de la fuerte disminución resultante de las reservas en abril que compensó la magnitud del aumento en la Cuenta del Tesoro General de la Reserva Federal, esto solo redujo los saldos de reserva a su tendencia bajista desde que comenzó el Ajuste Cuantitativo (QT) en el cuarto trimestre de 2017.

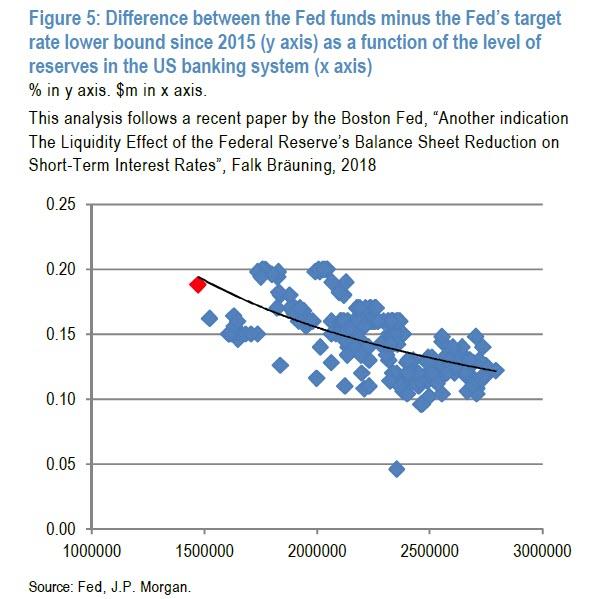

La respuesta es que el aumento continuo en el delta entre la IOER y la tasa efectiva de fondos federales es una función directa del exceso de reservas en el sistema. Se puede observar la sensibilidad de la tasa de los fondos de la Reserva Federal al nivel de las reservas al trazar la diferencia de la tasa efectiva de los fondos de la Reserva Federal en el límite objetivo de la Reserva Federal al nivel de las reservas. El empinamiento de esta relación durante el mes pasado a medida que el nivel de reservas se movió por debajo de $ 1.5tr es consistente con la idea de que el nivel de reservas está más cerca de ingresar a un territorio estrecho . Esto se muestra en la Figura 5.

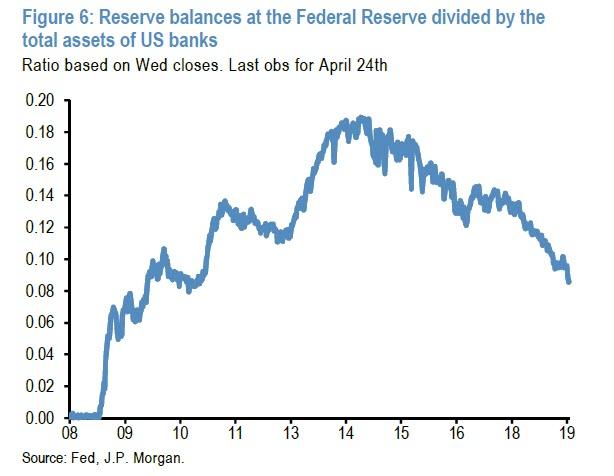

El ajuste en el espacio de reservas también es evidente cuando se compara el nivel nocional actual de los saldos de reserva con el tamaño del sistema bancario de los Estados Unidos. Esto se muestra en la Figura 6, que muestra los saldos de reserva en la Reserva Federal divididos por el total de activos de los bancos estadounidenses. Recientemente, este índice cayó por debajo del 9% por primera vez desde principios de 2011, y se mantuvo en un nivel similar desde finales de 2009. En otras palabras, según JPM, las condiciones de liquidez en el sistema bancario de los EE. UU. Quizás estén más cerca de su nivel más ajustado en una década .

Dado que el régimen de reserva en el que opera actualmente la Fed es diferente de los ciclos anteriores, existe una gran incertidumbre sobre el punto en el que entramos en este territorio estrecho, y la interpretación de JPMorgan de las cifras anteriores es que "nos estamos acercando a ese punto de inflexión".

Lo que luego nos lleva al siguiente punto clave: ¿cuál es la relación entre la cantidad de reservas en el sistema y la tasa de los Fondos Federales? En teoría, cuando el nivel de reservas en el sistema es más que generoso, es decir, más de $ 2 billones o menos, no hay una relación directa. Sin embargo, a medida que disminuye la cantidad de reservas, por ejemplo, en algún lugar entre $ 1.5tr- $ 2tr según la Figura 5, las restricciones regulatorias son menos vinculantes para algunos bancos debido a los balances generales más pequeños.

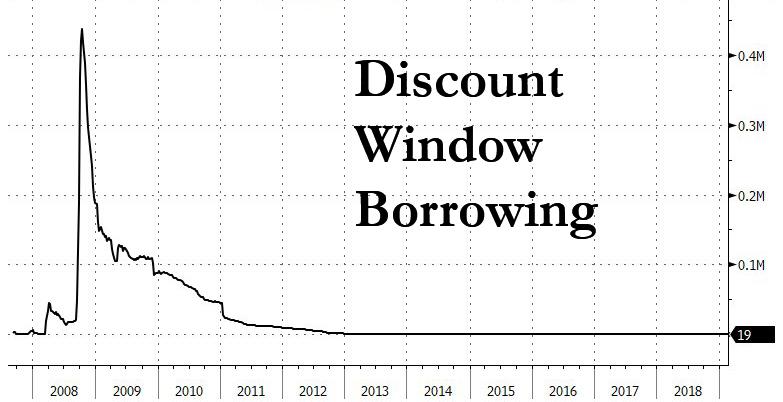

Se vuelve aún más complicado cuando la cantidad de reservas ingresa al territorio "apretado", que se usa muy libremente aquí, considerando que antes de la crisis financiera, prácticamente no había reservas en exceso en el sistema, ya que los bancos recurrieron en gran medida a la Ventana de Descuento para la liquidez de emergencia , JPM advierte que algunos bancos podrían necesitar recurrir al mercado de fondos de la Reserva Federal para mantener sus saldos de reservas y satisfacer sus necesidades de liquidez, ya que las reservas no se distribuyen de manera uniforme en todo el sistema bancario. Es posible que estos bancos deban pagar tasas incluso más altas que la IOER, lo que claramente están haciendo ahora con la EFF en 2,44%, mientras que la IOER permanece estancada en 2,40% por ahora.

Esto hace surgir una tangente interesante: antes y durante la crisis financiera, uno de los alarmantes catalizadores de los bancos que surgieron fue que el uso de la Ventana de Descuento se había convertido en una sentencia de muerte efectiva para un banco: siempre y cuando el mercado detectara que La institución financiera estaba luchando por la liquidez, los cortos perjudicaban a los valores del banco, mientras que las contrapartes ajustaban significativamente los términos de financiamiento de la noche a la mañana, o los retiraban por completo, creando una espiral tóxica de liquidez que acabaría en insolvencia. Se puede argumentar que fue el repentino colapso en la provisión de liquidez entre pares lo que derribó a Bear y Lehman en cuestión de días.

Sin duda, la Fed aprendió su lección, y tal vez la principal razón por la que el banco central de los EE. UU. Inundó todo el sistema bancario con billones de reservas excedentes (además de pagar los intereses de los bancos por el dinero que la Fed había creado, por supuesto) fue garantizar que ningún banco se convierta en el eslabón más débil del sistema financiero, ya que el fracaso del eslabón más débil desentrañaría rápidamente todo el sistema financiero, y que nadie se vería obligado a recurrir al mecanismo de financiamiento de emergencia tradicional de la Fed, Ventana de descuento.

Por supuesto, una vez que el exceso de reservas se reduce al punto en que la demanda marginal de liquidez de los bancos menos capitalizados produce temblores en la tasa efectiva de fondos, que ahora se ha estado negociando por encima del corredor obligatorio de la Fed durante el último mes, el siguiente catalizador será a la baja. La espiral de escasa liquidez es uno o más bancos que tocan la ventana de descuento. Si, y cuándo, eso sucede, golpea cada oferta como el deja vu de la crisis financiera, cuyas causas subyacentes permanecen hasta el día de hoy como no se ha solucionado nada, sino que todos los síntomas se ahogaron en un océano de exceso de liquidez de la Reserva Federal que no es nada. por más tiempo, golpeará al sistema financiero de los EE. UU. con el poder de una bomba de neutrones financiera.

Quizás estemos exagerando, pero de nuevo tal vez no: como escribe JPMorgan, su interpretación de los movimientos bruscos en las tasas interbancarias que acompañaron a la reducción de reservas en abril "proporciona evidencia adicional de que nos estamos acercando a un punto donde las reservas ingresan en territorio estrecho" y si esto es correcto, la contracción del balance adicional por parte de la Reserva Federal hasta que el fin prematuro del QT en septiembre podría causar un mayor ajuste y llevar a otro "evento de mercado".

Solución de JPMorgan: para evitar un mayor ajuste, la Fed podría verse obligada a adelantar la fecha de finalización de su QT de septiembre a junio, o recortar las tasas de interés al reducir el IOER.La tercera y más preocupante "solución" sería que la Reserva Federal inyectara liquidez a través de operaciones de mercado abierto ... aunque, como admite JPMorgan, "algunos participantes del mercado podrían ver tales operaciones como equivalentes a reiniciar QE".En resumen, todavía hay alrededor de $ 1.4 billones en exceso de reservas en el sistema financiero como un remanente de los billones en la liquidez generada por la Reserva Federal, pero el rollo de batería ya no es suficiente para garantizar que el sistema financiero de los EE. UU. "evento inesperado."En resumen: nos estamos acercando lenta pero seguramente a ese momento en que el sistema financiero de los EE. UU. Volverá a ser el catalizador de la próxima crisis. Hasta entonces, mantenga una estrecha vigilancia sobre los préstamos totales bajo el margen de descuento de la Reserva Federal: una vez que aumenta su período de 8 años, todas las apuestas están apagadas.

No hay comentarios:

Publicar un comentario

No se admiten comentarios con datos personales como teléfonos, direcciones o publicidad encubierta